Содержимое статьи:

Кредитная история (КИ) — это важный

источник информации для любого кредитора.

Положительные данные в кредитной истории

открывают двери любых банков и МФО. Но что

делать, если у гражданина плохая КИ?

Сегодня в нашем материале расскажем о

способах, помогающих улучшить кредитный

рейтинг заемщика, объясним, как писать

заявление в случае выявления ошибок в

досье, перечислим программы, позволяющие

исправить кредитную историю.

Исправление кредитной истории — 2023. Что поможет заемщику?

Кредитная история (КИ) — это важный источник информации для любого кредитора. Положительные данные в кредитной истории открывают двери любых банков и МФО. Но что делать, если у гражданина плохая КИ? Сегодня в нашем материале расскажем о способах, помогающих улучшить кредитный рейтинг заемщика, объясним, как писать заявление в случае выявления ошибок в досье, перечислим программы, позволяющие исправить кредитную историю.

По оценкам НБКИ, за 11 месяцев прошлого года банки одобрили только 26% заявок на получение кредита, поступивших от частных заемщиков. Одной из причин, по которой граждане получали отказы в выдаче средств, была как раз плохая кредитная история. Узнайте здесь, дадут ли ипотеку с плохой кредитной историей.

Содержание:

- Какая история заемщика считается плохой?

- Как улучшить историю микрозаймом?

- Как улучшить досье при помощи кредитки?

- В каких банках можно улучшить рейтинг?

- Как устранить неточные данные из долговой истории?

- Как подать заявление о корректировке данных?

- Как добиться устранения ошибок через суд?

- Сколько хранятся плохие записи в кредитной истории?

- Как исправить кредитную историю после банкротства?

Сегодня кредитная история играет очень важную роль. Как правило, лица с хорошими записями в КИ получают кредиты и микрозаймы под низкий процент, на более крупную сумму. В глазах кредитора такой заемщик несет в себе меньше рисков, а значит, ему можно предложить самые выгодные условия.

Напомним, что в кредитную историю заносят любые сведения о кредитах, микрозаймах, кредитных картах, полученных заемщиком. Там отражаются сведения о наличии просрочек, судебных решениях по долгам, проданных коллекторам ссудах. То есть, взглянув на КИ гражданина, можно быстро понять, как часто заемщик обращается за деньгами, как оплачивает свои долги, какова его долговая нагрузка в данный момент и многое другое. О том, с какими последствиями сталкивается сегодня должник, читайте в материале "Что будет, если не платить микрозайм в 2023 году?"

Какая история заемщика считается плохой?

Заемщики должны четко понимать, какая кредитная история считается плохой, а какая — нет. Например, если гражданин за свою жизнь допустил лишь несколько просрочек на 3-5 дней и быстро закрыл их, то вряд ли его кредитная история от этого станет негативной.

А вот, если гражданин часто допускал длительные просрочки по кредитам, доводил дело до суда или до передачи долга коллекторам, то у его кредитной истории есть явные проблемы. Не в лучшей ситуации находятся граждане, которые часто и много обращались в банки и МФО, получая отказы в выдаче средств. Эта информация также фигурирует в кредитной истории и вызывает большие подозрения у кредиторов.

Некоторые граждане пытаются сменить фамилию и завести новую историю. Что из этого выходит, читайте в материале "Получит ли новую кредитную историю гражданин при смене фамилии?"

Как улучшить историю микрозаймом?

Главной проблемой плохой кредитной истории является то, что гражданин не может получить новые кредиты. Но, не получив новых ссуд, гражданин не сможет доказать банкирам, что он исправился и больше не позволяет себе допускать просрочки. Получается, замкнутый круг и всегда плохая КИ.

Выход нашли микрофинансовые организации. Они предложили заемщикам программы, исправляющие плохую кредитную историю. В рамках таких программ заемщик оформляет несколько займов на крошечные суммы, например, на 1-2 тыс. рублей. Все микрозаймы на карту онлайн он погашает точно в срок, не допуская просрочек. Положительные сведения передаются в бюро кредитных историй, где включаются в историю клиента. Благодаря этим записям общий рейтинг заемщика начинает увеличиваться.

Конечно, исправление кредитной истории микрозаймом не откроет сразу для заемщика кредитный мир, но даст возможность продолжить работу над улучшением своей кредитной репутации. Можно будет взять более крупный микрокредит в МФО, потом подать заявку на залоговый кредит. Со временем положительные сведения в кредитной истории фактически перекроют собой старую негативную информацию.

Как улучшить досье при помощи кредитки?

Популярным способом улучшения своей кредитной истории является оформление кредитной карты в банке. Здесь граждан выручает наличие лимита по карте, с помощью которых банкиры регулируют свои риски. То есть карту с большим лимитом они выдадут заемщику с хорошей КИ. Но заемщик с плохой КИ тоже имеет шансы получить кредитку, правда с самым скромным лимитом, например, на уровне 10-20 тыс. рублей.

Получив кредитную карту, заемщику нужно активно ею пользоваться. При этом задолженность по карточке должна погашаться точно в срок. Банкиры, заметив такую дисциплинированность, через некоторое время сами предложат повысить лимит по карте. Став идеальным клиентом банка, гражданин может попробовать взять кредит в этой финансовой организации.

Для улучшения свой репутации в глазах банка можно также воспользоваться еще несколькими рекомендациями:

- Стать зарплатным клиентом банка. Сделать это легко. Достаточно подать заявление в бухгалтерию на перевод своей зарплаты в нужный банк. Банкиры больше доверяют зарплатникам и чаще одобряют им кредиты, поскольку видят движение средств по счету.

- Открыть вклады в банке. Депозит в глазах банка будет выступать своеобразной страховкой на случай проблем с выплатами по кредиту. С такой страховкой вероятность одобрения на получение ссуды сильно увеличивается. Ну, а дальше заемщику остается только исправно платить по кредиту и улучшать свою историю.

Если же гражданин взял кредитку и не смог по ней платить вовремя, то, возможно, ему будет полезно узнать о тонкостях подсчета сроков исковой давности. Подробнее об этом в нашем материале "Срок давности по кредитке. Как считать?"

В каких банках можно улучшить рейтинг?

Как мы видим, преобразование своей КИ — это достаточно длительный процесс. Чтобы вернуть доверие кредиторов, потребуется время.

Начиная работу с банками, гражданам нужно выбирать те организации, с которыми у них есть связи. Например, на счет этого банка гражданин получает зарплату, здесь у него открыт вклад или висит на балансе ипотечный кредит. Такому заемщику будет проще взять кредитную карту для исправления досье, чем «клиенту с улицы».

Если же заемщик будет обращаться во все банки подряд, то может лишь усугубить свое положение. В его кредитной истории продолжат копиться отказы в выдаче денег, что негативно повлияет на и без того плохую КИ. Читайте подробнее об этом в статье "Постоянные отказы. Что будет с кредитной историей?"

Как устранить неточные данные из долговой истории?

Особняком стоит такая проблема заемщиков, как техническая ошибка в кредитной истории. То есть гражданин является прилежным клиентом, но по ошибке в кредитной истории отображаются данные, которые не соответствуют действительности. Цена таких ошибок очень высока. Качественный заемщик не сможет получить кредит в банке или займ круглосуточно в МФО.

Какого роди ошибки могут быть? Например, гражданин давно погасил свой кредит, но банк не передал эту информацию в бюро. В итоге кредит до сих пор числится, как активный. Или банк ошибочно передал информацию о кредите несколько раз. И вместо одного кредита у заемщика числится в досье несколько активных ссуд. Бывает, что мошенники оформляют на заемщика кредит. Информация о просроченном долге отображается в кредитной истории, сильно снижая рейтинг гражданина.

Важно понимать, что ошибка — это результат действий третьих лиц. Такую ошибку в кредитной истории можно исправить. А вот, если гражданин сам не платил по своим кредитам, и хочет удалить эти данные из бюро, то никто ему в этой затее не поможет.

Для исправления ошибочной информации нужно направить заявление. Документ можно отправить в банк, который передал ложные данные, либо выслать в БКИ. Получив документ, стороны запускают процесс проверки. При подтверждении ошибки банки направляют в бюро обновленную информацию. Она и включается в кредитную историю вместо ошибочных данных.

Как подать заявление о корректировке данных?

Образец заявления об исправлении ошибок в кредитной истории можно получить в банке, либо на сайте бюро, в котором хранится история гражданина.

Как правило, в документе заемщик указывает свои ФИО, паспортные данные, а также излагает суть ошибки, например, указывает, что не оформлял кредит, который там фигурирует, или сообщает, что давно выплатил кредит, который отображается, как активный.

Заявление можно отнести лично в банк, бюро. Также некоторые организации предоставляют возможность направить документ по почте.

Как добиться устранения ошибок через суд?

В некоторых случаях банк может отказаться от исправления данных в кредитной истории. Например, гражданин настаивает, что кредит оформили на него мошенники, но банк не соглашается с этим, а значит, не видит необходимости менять что-либо в кредитной истории.

В такой ситуации гражданину остается только одно — идти в суд. Там ему нужно будет доказать, что кредит действительно оформлял не он. Как показывает практика, сделать это сложно, особенно, если гражданин, будучи введенным в заблуждение, самостоятельно передавал мошенникам данные из СМС, пароли, которые помогли аферистам оформить кредит.

Сколько хранятся плохие записи в кредитной истории?

Есть еще один способ улучшить кредитную историю — это подождать 7 лет. Дело в том, что с 2022 года срок хранения данных кредитной истории был снижен до 7 лет. Ранее он составлял 10 лет.

По истечении 7-летнего срока данные кредитной истории отправляются в архив. С этого момента формируется новая кредитная история, в которой уже не будет информации о старых нарушениях и проблемах.

Здесь нужно понимать, что семилетний срок отсчитывается с последнего изменения по каждому кредиту. Например, заемщика беспокоят плохие записи по потребительскому кредиту, который был оформлен в 2020 году. У гражданина были с ним большие проблемы, он то платил, то попадал в просрочки. В итоге, кредит был полностью закрыт лишь 11 января 2023 года. С этого момента начнется отсчет срока. Из поля зрения кредиторов эта запись исчезнет лишь после 11 января 2030 года.

Как исправить кредитную историю после банкротства?

У граждан, которые прошли через процедуру банкротства, есть определенные ограничения, установленные законом. В частности, гражданин в течение 5 лет должен сообщать кредиторам о своей несостоятельности при попытке взять займ онлайн.

Также банкрот не может повторно запустить процедуру банкротства в течение 5 лет. Еще банкроту в течение определенного срока нельзя будет занимать должности в управлении юрлица, топ-позиции в управлении банка, МФО и т. д. О нюансах процедуры банкротства читайте в материале "Банкротство по микрозаймам. Когда возможно?"

В целом, как видим, у банкрота нет запрета на получение кредитных средств. Нужно только извещать кредитора о факте банкротства в прошлом. Другой вопрос, что многие кредиторы откажутся иметь дело с банкротом и здесь исправлять плохую кредитную историю придется долго. Таким гражданам можно посоветовать обратиться за кредитом под залог имущества. В таких ссудах риски для кредитора минимальны. Заемщик же получит возможность начать свою историю с чистого листа.

- 9069 просмотров

Популярные статьи

-

16.11.2023Мошенники взломали аккаунт на Госуслугах. Что делать?

16.11.2023Мошенники взломали аккаунт на Госуслугах. Что делать?По последним данным, уже 110 млн россиян зарегистрированы на портале Госуслуг. Ежедневно...

-

08.11.2023Шринкфляция. Что это?

08.11.2023Шринкфляция. Что это?По последней оценке ЦБ, годовая инфляция в 2023 году сложится в диапазоне 7-7,5%. Как...

-

23.11.2023Отказы в банкротстве физлиц. Все причины

23.11.2023Отказы в банкротстве физлиц. Все причиныДля многих граждан банкротство — это практически единственный выход из сложной долговой ситуации...

Похожие статьи

-

03.10.2023Почему отказали в займе МФО?

03.10.2023Почему отказали в займе МФО?Для некоторых граждан займ МФО — это порой единственная возможность пополнить свой кошелек...

-

12.12.2017Сколько денег россияне потратят на Новый год?

12.12.2017Сколько денег россияне потратят на Новый год?Согласно данным традиционного исследования компании Deloitte, в этом году новогодний бюджет...

-

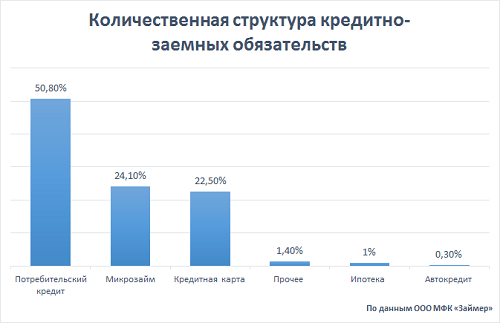

02.06.2017Какие еще кредиты есть у онлайн-заемщиков?

02.06.2017Какие еще кредиты есть у онлайн-заемщиков?Специалисты проанализировали структуру долговых обязательств заемщиков

Свои люди

Васильков

Первый раз брал здесь займ, дале меньше чем запрашивал, но не сильно. Запрашивал 10 тысяч, одобрил...

читать полностьюKrediska (Кредиска)

Den

Повышают лимит, со второго раза с 7к до 15 повысили

Car Money (Кар Мани) Беззалоговый займ

Федя

Постоянно звонят, предлагают оформить, подаю заявку, отказ. Че спрашивается звонят

Mr.Cash (Мр Кэш)

denchik

Если просрочить все платежи по займу, пишут в полицию, сам проверял)

Простой вопрос (Prostoyvopros)

DaniiL

Брал 3к, без процентов, но при погашении с карты комиссия 210р