Содержимое статьи:

В рамках денежно-кредитной политики

Центробанк стремится на постоянной

основе удерживать инфляцию в стране на

уровне 4%. Чтобы добиться своей цели,

регулятор активно использует различные

инструменты. Сегодня поговорим об этих

инструментах, а также выясним, как

действия ЦБ влияют на жизнь простых

граждан.

Инструменты денежно-кредитной политики. Список

В рамках денежно-кредитной политики Центробанк стремится на постоянной основе удерживать инфляцию в стране на уровне 4%. Чтобы добиться своей цели, регулятор активно использует различные инструменты. Сегодня поговорим об этих инструментах, а также выясним, как действия ЦБ влияют на жизнь простых граждан.

В рамках денежно-кредитной политики Центробанк стремится на постоянной основе удерживать инфляцию в стране на уровне 4%. Чтобы добиться своей цели, регулятор активно использует различные инструменты. Сегодня поговорим об этих инструментах, а также выясним, как действия ЦБ влияют на жизнь простых граждан.

Для начала давайте проясним, что сегодня нужно понимать под денежно-кредитной политикой (ДКП). Это одно из направлений государственной политики, нацеленное на улучшение благосостояния населения.

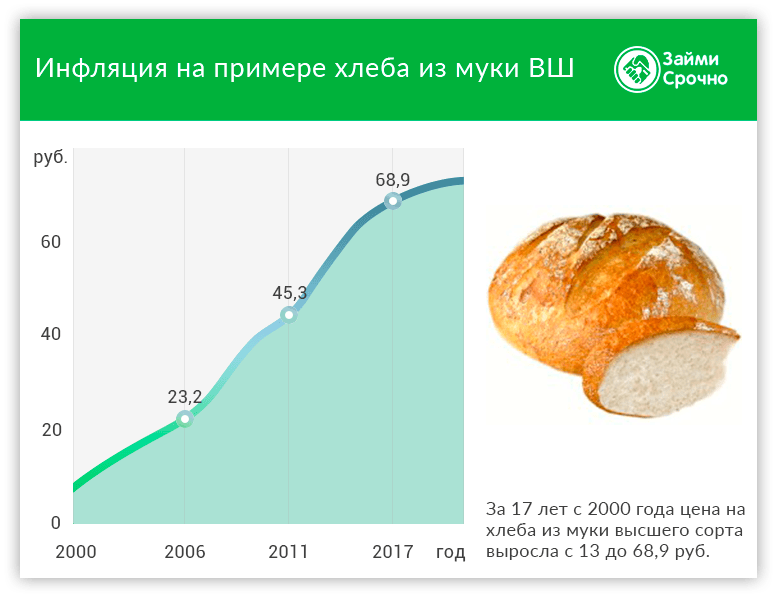

Сегодня ДКП реализуется с оглядкой на уровень инфляции. Главная цель – это уровень цен в районе 4%. Все жители нашей должны привыкнуть к мысли о том, что у нас больше не будет ценовых скачков, никаких двухначных уровней. В целом, как показывает история последних лет, Центробанку удалось обуздать инфляцию. В минувшем году мы впервые узнали, что, оказывается, бывает рост на уровне 2,5% за год. Подробнее об этом читайте в материале «Инфляция в 2018 году. Динамика и перспективы».

На своем сайте ЦБ РФ объясняет, что стабильность цен позволяет удерживать в определенных рамках покупательную способность рубля. В свою очередь это ведет к тому, что население и бизнес могут в предсказуемых условиях составлять прогнозы на дальнейшее развитие и не переживать за судьбу своих сбережений. Это закладывает основу для устойчивого развития экономики.

Система инструментов ДКП

Чтобы добиться поставленной цели по инфляции и удерживать ее в дальнейшем на определенном уровне, Центробанк использует обширную систему инструментов.

Согласно ст. 35 Закона «О Центробанке РФ» в список основных инструментов денежно-кредитной политики входят:

- Процентные ставки по операциям ЦБ

- Обязательные требования по резервам

- Операции на открытом рынке

- Рефинансирование

- Валютные интервенции

- Выпуск облигаций

Есть в арсенале Центробанка и другие инструменты, однако остановимся на самых влиятельных и тех, что наиболее часто используются в работе регулятора.

Ключевая ставка

Ключевая ставка ЦБ РФ сегодня является ключевым инструментом денежно-кредитной политики. По сути, это размер процентов, под которые регулятор кредитует банкиров, если им нужны дополнительные средства на недельный срок. Также это ориентир для банкиров, которые желают, наоборот, разместить на счетах ЦБ РФ свои свободные деньги и получать на них процент.

Ключевая ставка определяется Центробанком в ходе специальных собраний, на которых детально изучается экономическое положение страны, анализируются прогнозы, риски и т.д. Люди, которые принимают решение о ключевой ставке, берут на себя большую ответственность, потому что неверные выводы могут сказаться на судьбах миллионов граждан.

Сегодня размер ключевой ставки составляет 7,5%. По мнению специалистов, на текущий момент именно этот показатель позволяет балансировать между удержанием роста цен в рамках 4% и дальнейшим развитием экономики.

Ключевая ставка – очень сильный инструмент. Повышая показатель, Центробанк создает условия, при которых кредитные деньги становятся дороже. Люди меньше идут в банки, а те, кто продолжают обращаться за кредитами, чаще сталкиваются с отказами, потому что их зарплаты уже не хватает для обслуживания кредита и выросших ставок. Таким образом, объем поступающих в экономику денег снижается. Это ведет к падению спроса на товары, услуги. В условиях низкого спроса цены начинают топтаться на месте или снижаться.

А если понижать показатель ключевой ставки, то, соответственно, происходит накачка экономики дешевыми деньгами. В этом случае выигрывает экономический рост. Растут зарплаты, повышается уровень благосостояния населения. Правда, и инфляция тоже существенно ускоряется.

О том, какое сильное влияние на нашу жизнь может оказывать ключевая ставка, хорошо свидетельствуют события 2014 года, когда на фоне падения нефтяных цен и санкционного давления рубль начал стремительно обваливаться, а инфляция вырываться из-под контроля.

ЦБ принял волевое решение повысить ставку. В декабре 2014 года она сначала подскочила до 10,5%, а через несколько дней – до 17%. Это было очень смелое и важное решение. Паника начала спадать, рубль был спасен.

Обязательные требования по резервам

Требования по резервам являются еще одним важным инструментом ДКП. Согласно закону о банках и банковской деятельности все кредитные организации обязаны исполнять данные требования.

Все банки открывают в ЦБ специальный счет, на котором хранят обязательные резервы. Регулятор в свою очередь в зависимости от ситуации на рынке определяет требования к банкам, а именно высчитывает, сколько денег банки должны держать на этом счете.

Эффект здесь достигается примерно такой же, как в случае с ключевой ставкой. Иными словами, если ЦБ утверждает правила по повышенному объему хранения средств на резервном счете, то банки сокращают кредитование населения, в результате чего в экономику поступает меньше денег. Соответственно, когда ЦБ снижает требования, то свободных денег у банков становится больше, что влечет за собой рост кредитования и риски для ускорения инфляции.

Операции на открытом рынке

Данный инструмент ДКП используется Центробанком относительно редко. Он представляет собой операции по покупке/продаже ценных бумаг, например, государственных облигаций. С помощью данного инструмента происходит регулирование банковской ликвидности.

Однако в РФ данный инструмент не пользуется большой популярностью, в том числе из-за того, что российский рынок государственных ценных бумаг довольно узок и малоликвиден. А вот, например, в США – это довольно сильный инструмент, который может применяться, как в особо кризисных случаях, так и на ежедневной основе.

Валютные интервенции

Валютные интервенции – это тоже один из инструментов ДКП. Преставляет собой операции, которые проводит Центробанк, для того, чтобы повлиять на курс национальной валюты. Соответственно, когда нужно повысить курс рубля, на рынке продается валюта из запасов регулятора. Если речь идет о том, чтобы снизить курс, то осуществляются покупки.

Иногда совсем не обязательно проводить физические операции купли-продажи валюты. Порой рынкам хватает и вербальных интервенций. Например, если некое публичное лицо пообещает, что курс валюты будет сохранен в указанных пределах, то участники рынка могут прислушаться к его обещаниям и прекратят спекуляции на курсе.

До 2014 года Центробанк был регулярно участником валютного рынка, стараясь придерживать курс рубля в определенном ценовом коридоре. Однако, когда нефть начала стремительно снижаться, а санкции усиливаться, население бросилось скупать валюту.

В условиях жесткого давления на рынок Центробанк был поставлен в условия тяжелого выбора. Если продолжать поддержку национальной валюты, то можно сжечь практически все валютные резервы страны. При этом нет гарантии того, что рубль получится удержать в заданных пределах. Но и оставлять рубль без опеки тоже опасно.

Но в ЦБ приняли очень разумное и взвешенное решение. Рубль отпустили в свободное плавание, посчитав, что его судьбу должен решать рынок. Впрочем, без поддержки рубль не остался. Одновременно ЦБ повысил ключевую ставку, что мгновенно повысило востребованность рублей. В итоге страна спасла свои резервы и удержала рубль от чрезмерного падения.

После 2015 года Центробанк присутствует на валютным рынке, но не для того, чтобы влиять на курс российского рубля. Он покупает валюту для пополнения резервов. При этом покупки осуществляются очень аккуратно, чтобы не породить существенных изменений валютного курса. В настоящий момент данные покупки и вовсе приостановили до лучших времен.

Выпуск облигаций

Говоря об инструментах ДКП, стоит вспомнить и выпуск облигаций со стороны Центробанка. В мире активно используется данный инструмент, например, в таких развивающихся странах, как Бразилия, Чили, Южная Корея, ЮАР.

С помощью данного инструмента регулятор собирает избыточную банковскую ликвидность. Банки, которые выступают покупателями данных облигаций, могут получить существенные преимущества. Во-первых, это относительно безрисковая возможность для размещения собственных средств и получения прибыли под хороший процент. Во-вторых, облигации всегда можно продать на вторичном рынке, самому ЦБ, или использовать в качестве залога.

- 28870 просмотров

Популярные статьи

-

16.11.2023Мошенники взломали аккаунт на Госуслугах. Что делать?

16.11.2023Мошенники взломали аккаунт на Госуслугах. Что делать?По последним данным, уже 110 млн россиян зарегистрированы на портале Госуслуг. Ежедневно...

-

08.11.2023Шринкфляция. Что это?

08.11.2023Шринкфляция. Что это?По последней оценке ЦБ, годовая инфляция в 2023 году сложится в диапазоне 7-7,5%. Как...

-

23.11.2023Отказы в банкротстве физлиц. Все причины

23.11.2023Отказы в банкротстве физлиц. Все причиныДля многих граждан банкротство — это практически единственный выход из сложной долговой ситуации...

Похожие статьи

-

10.10.2018Повышение ключевой ставки ЦБ РФ. Суть и последствия

10.10.2018Повышение ключевой ставки ЦБ РФ. Суть и последствияНедавно ЦБ впервые за несколько лет осуществил повышение ключевой ставки ЦБ РФ. И это событие...

-

02.10.2018Инфляция в 2018 году. Динамика и перспективы

02.10.2018Инфляция в 2018 году. Динамика и перспективыИнфляция в России в 2018 году, как прогнозирует ЦБ, составит 3,8-4,2%. Такой прогноз ЦБ построил...

-

03.10.2019Центробанки мира снижают ставки. К чему это приведет?

03.10.2019Центробанки мира снижают ставки. К чему это приведет?Мировая экономика нуждается в помощи регуляторов для ускорения темпов ее роста. К такому выводу...

Свои люди

Васильков

Первый раз брал здесь займ, дале меньше чем запрашивал, но не сильно. Запрашивал 10 тысяч, одобрил...

читать полностьюKrediska (Кредиска)

Den

Повышают лимит, со второго раза с 7к до 15 повысили

Car Money (Кар Мани) Беззалоговый займ

Федя

Постоянно звонят, предлагают оформить, подаю заявку, отказ. Че спрашивается звонят

Mr.Cash (Мр Кэш)

denchik

Если просрочить все платежи по займу, пишут в полицию, сам проверял)

Простой вопрос (Prostoyvopros)

DaniiL

Брал 3к, без процентов, но при погашении с карты комиссия 210р